Quanto vale la mia casa?

Inserisci il tuo indirizzo e scopri gratuitamente il valore del tuo immobile grazie al nostro strumento di valutazione online.

Risposta rapida

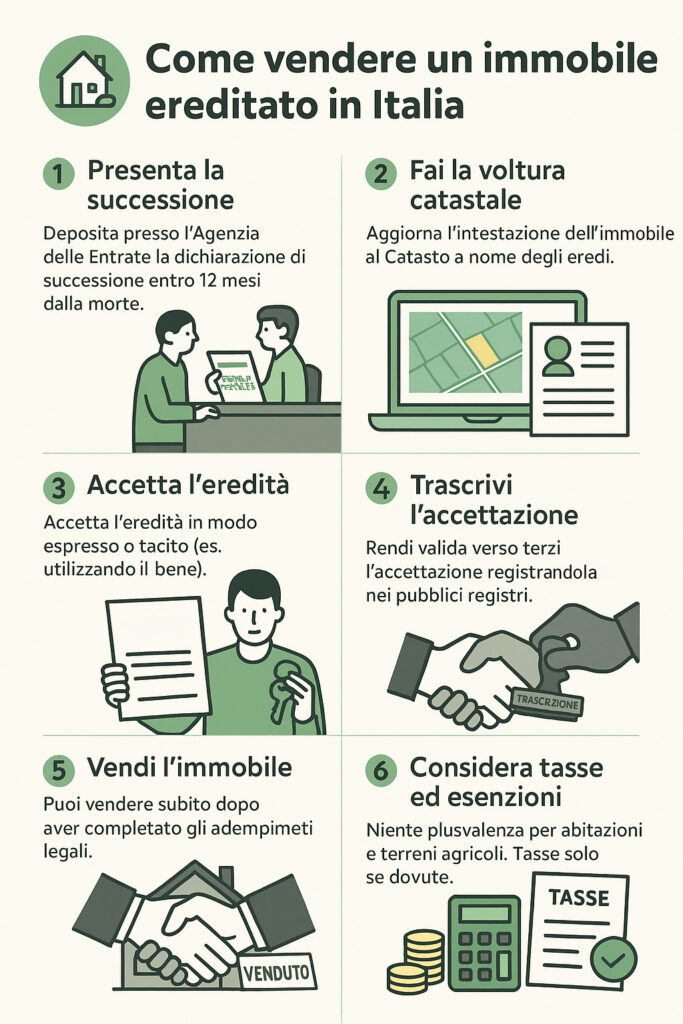

Puoi vendere una casa ereditata subito dopo aver presentato la successione, fatto la voltura e trascritto l’accettazione. In genere non paghi la plusvalenza (fa eccezione il terreno edificabile). Le imposte principali da considerare sono quelle di successione, più gli oneri per voltura e trascrizione.

Sintesi

Vendere un immobile ereditato è una scelta complessa che può costituire una buona fonte di guadagno. Al contempo, se si decide di vendere l’immobile ereditato, bisogna considerare alcuni fattori che riguardano la compravendita.

L’atto di vendita può infatti presentare delle differenze con la vendita di un immobile non ereditato, poiché diversi iter burocratici e imposte si applicano alle due situazioni commerciali. Inoltre, all’interno dello stesso atto di compravendita, possono sorgere differenze sostanziali in relazione al tempo dopo cui si vende e ad altri fattori che riguardano le quote di proprietà relative all’immobile.

Ad esempio, se hai deciso di vendere una casa ereditata (anche prima dei 5 anni), non sarai sottoposto a imposte sulla plusvalenza generata perché la cessione non è considerata come un atto di speculazione immobiliare. Al contrario, nei normali atti di compravendita, la plusvalenza è tassata con imposta sostitutiva del 26% se avviene prima dei 5 anni.

Dovrai però pagare delle imposte sulla successione, variabili a seconda del grado di parentela con il defunto, ed effettuare alcuni procedimenti burocratici che adesso indagheremo nel dettaglio.

Se vuoi saperne di più sulla vendita di un immobile ereditato, per vendere una casa o per farti un’idea delle tasse a cui sarai sottoposto, nell’articolo troverai tutte le informazioni di cui hai bisogno e una tabella riassuntiva delle imposte.

Quanto vale la mia casa?

Inserisci il tuo indirizzo e scopri gratuitamente il valore del tuo immobile grazie al nostro strumento di valutazione online.

La prima azione da compiere, dopo l’acquisizione del bene immobile ereditato, consiste nell’effettuare una dichiarazione di successione. Si tratta di una dichiarazione a scopi fiscali che deve essere effettuata dagli eredi o dai loro legali.

Tale dichiarazione deve essere effettuata entro dodici mesi dal decesso del proprietario dell’immobile. Se l’atto non viene presentato entro i tempi stabiliti, si può incorrere in procedimenti legali di natura amministrativa.

Dal 2014, per le pratiche di successione posteriori al 2006, la dichiarazione può essere comodamente effettuata mediante l’applicazione dedicata sul portale dell'Agenzia delle Entrate o tramite un Centro di Assistenza Fiscale.

Se il defunto risiedeva all’estero, è invece necessario rivolgersi all’Ufficio dell’Agenzia delle Entrate a cui corrispondeva in termini di circoscrizione la residenza nazionale prima del trasferimento.

No. Senza dichiarazione di successione e accettazione dell’eredità (espressa o tacita) non si può rogitare. In pratica, prima del trasferimento è necessario:

Non esiste un tempo minimo legale: si può vendere subito dopo aver completato gli adempimenti (successione, voltura, accettazione e trascrizione). Il limite dei “5 anni” riguarda le plusvalenze nelle vendite ordinarie e non si applica, in via generale, agli immobili abitativi ereditati (diverso il caso dei terreni edificabili).

Calcolare la plusvalenza di un immobile ereditato è essenziale per poter calcolare successivamente le tasse da pagare.

Di regola, per abitazioni e terreni agricoli non c’è tassazione della plusvalenza. Quando invece la plusvalenza è imponibile (es. terreno edificabile), si calcola così:

Plusvalenza = Prezzo di vendita – (Valore dichiarato in successione + costi incrementativi documentati + imposte e spese inerenti)

Dove, tra i costi incrementativi, rientrano tipicamente:

L’imposta sulla plusvalenza, quando dovuta, può essere:

La plusvalenza non è tassata quando:

Con la dichiarazione di successione, si stilano i patrimoni del defunto. Questo elenco è poi necessario al fine del calcolo delle imposte sull’eredità. In altri termini, attraverso l’atto, si calcolano le tasse relative ai beni ricevuti in eredità che andranno estinte prima del potenziale processo di vendita.

Le cosiddette imposte sulla successione variano a seconda del grado di parentela che si intratteneva con il defunto. Qui di seguito analizziamo i valori nel dettaglio.

Le tasse di successione sugli immobili devono essere pagate entro sessanta giorni dall’avviso di liquidazione. Tale avviso, è una notifica della pubblica amministrazione che notifica al soggetto l’imposta dovuta.

Per franchigia, si intende volgarmente un limite al sotto del quale l’imposta non è applicata. A titolo di esempio: se il valore catastale del 4% non supera la cifra 1.000.000€ per un figlio o un coniuge, costui non sarà tenuto al versamento del tributo.

Il valore catastale, invece, indica la cifra fiscale sulla quale saranno poi calcolate le tasse da pagare sull’immobile ereditato. Questa cifra non è da confondere con il valore di mercato dell’immobile, perché è appunto di natura fiscale e non commerciale.

Per calcolare il valore catastale è possibile affidarsi alla seguente formula:

rendita catastale rivalutata x coefficiente catastale (fissato a norma di legge a seconda della categoria catastale e cioè del modello di abitazione)

Per calcolare la rendita catastale, è quindi necessario moltiplicare l’estensione dell’immobile per la cosiddetta tariffa d’estimo, che è stabilita dal comune e può variare a seconda della zona in cui l’immobile è situato. Per ottenere questo valore, ci si può rivolgere all’agenzia del Catasto o effettuare una richiesta digitale.

Per quanto riguarda il coefficiente catastale, è fissato per legge a seconda della categoria di appartenenza dell’immobile:

Questo significa che, per calcolare il valore catastale, sarà necessario effettuare una moltiplicazione tra [rendita catastale rivalutata del 5% x 120 = Rendita catastale x 1,05 x 120]. Per la prima casa, invece, il valore catastale è fissato a 115,5.

Conoscere questo valore è fondamentale, perché da esso dipendono le imposte di successione e le altre tasse che si applicano in caso di beni ereditati. In altre parole: più il valore catastale sarà alto, più alte saranno le tasse da pagare sull’immobile ereditato.

Con il calcolatore qui sotto, puoi calcolare il valore catastale del tuo immobile.

Calcolatore Valore Catastale (successione)

Inserisci la rendita catastale (senza €/anno) e scegli la tipologia. Il tool applica la rivalutazione 5% e il coefficiente di legge.

Nota: i coefficienti variano per categoria catastale; per prima casa (A/2-A/3-A/4 ecc.) il coefficiente è 115,5; per altre abitazioni 120. Verifica sempre la categoria in visura.

Prima di effettuare la dichiarazione di successione, è necessario pagare altre imposte che riguardano più in generale tutti gli atti di compravendita.

Ecco le imposte ipotecaria e catastale nella successione:

Inoltre bisogna versare diritto di bollo, tassa ipotecaria e tributi speciali. L’imposta di bollo è fissata a 64€ per ogni nota di trascrizione (che corrisponde all’atto di registrazione della compravendita immobiliare), mentre, per la medesima operazione, i tributi speciali sono fissati a 16€.

| Caso | Base imponibile | Imposta ipotecaria | Imposta catastale | Minimo |

|---|---|---|---|---|

| Prima casa in successione | — | €200 | €200 | — |

| Altri immobili | Valore catastale | 2% | 1% | €200 ciascuna |

| Terreni edificabili | Valore di mercato | 2% | 1% | €200 ciascuna |

A questo punto, si è estinta una parte delle imposte sull’immobile ricevuto. Per procedere con la vendita, è necessario effettuare altre manovre burocratiche che comportano tasse definite a norma di legge.

Anzitutto, bisogna presentare un atto con il quale si notifica al catasto il cambiamento di proprietario dell’immobile. Si tratta della domanda di voltura catastale, presentabile entro trenta giorni dalla dichiarazione di successione.

In questo frangente, è necessario versare:

Se l’erede ha estinto le imposte sulla successione, può passare alla fase successiva: quella dell'accettazione espressa o tacita dell’eredità (art. 474 c.c.), condizione necessaria affinché l’immobile ereditato possa poi essere venduto.

Come dice l’articolo 475 del Codice Civile, l’accettazione espressa è un atto formale che viene effettuato o attraverso atto pubblico dal notaio o attraverso scrittura privata, la quale dovrà essere autenticata da un notaio ai fini degli adempimenti successivi.

In alternativa, è possibile effettuare accettazione tacita (art. 476 c.c.), che non comporta alcun atto formale relativo all’accettazione, ma riguarda in generale il comportamento volto a esprimere la propria condizione di erede (ad esempio, l’accettazione tacita si effettua avviando un procedimento per la divisione dei beni ereditati e così via).

Dopo il procedimento di accettazione, avviene la trascrizione dell’accettazione, che ai sensi dell’articolo 476 del Codice Civile è condizione per procedere con la vendita dell’immobile ereditato.

Affinché sia possibile stendere questo atto, bisogna recarsi dal Notaio con il certificato di morte del soggetto che ha lasciato l’eredità e la dichiarazione di successione di cui abbiamo parlato in precedenza.

| Atti necessari | Imposte da pagare | Azioni da compiere |

|---|---|---|

| Acquisizione del bene. | Diritto di bollo; tassa ipotecaria; tributi speciali. | |

| Dichiarazione di successione. | Imposte di successione variabili a seconda del grado di parentela (con o senza franchigia). | Stima del valore catastale dell’immobile per il calcolo delle imposte. |

| Domanda di voltura catastale. | Imposta di bollo; tributo speciale catastale. | Domanda di voltura catastale entro 30 giorni dalla dichiarazione di successione. Con la successione telematica le volture sono automatiche (salvo casi particolari). Il riferimento ai 30 giorni resta valido nei casi non automatizzati o per volture presentate separatamente. |

| Trascrizione dell’accettazione. | Recarsi dal Notaio con certificato di morte e dichiarazione di successione. |

Si aprono adesso le questioni relative ai fattori contingenti come la presenza di più eredi e il tempo dopo il quale si sceglie di vendere. Se tutti gli eredi concordano sul processo di compravendita, si procede alla valutazione dell’immobile e alla conseguente vendita.

Se invece non tutti gli eredi si dicono d’accordo, risulta possibile per il soggetto intenzionato a vendere percorrere due strade:

In tal caso, conoscendo la quota di proprietà, è necessario proporre l’acquisto della stessa ai possessori delle altre quote in accordo con l’art. 732 del Codice Civile, che stabilisce il diritto di prelazione (il diritto del coerede di essere preferito a soggetti estranei all’eredità nell’atto di compravendita).

Le quote ereditarie sono, il più delle volte, determinate dal testamento del defunto o stabilite per legge.

In alternativa, il soggetto intenzionato a vendere può:

Il giudice analizzerà tutti i dettagli del caso e, nel caso della divisione ereditaria, stabilirà il valore complessivo del bene ereditato dividendo il ricavo tra i coeredi a seconda delle quote possedute da ciascuno.

Quanto vale la mia casa?

Inserisci il tuo indirizzo e scopri gratuitamente il valore del tuo immobile grazie al nostro strumento di valutazione online.

La divisione avviene in due fasi:

Se il bene ereditato è indivisibile, si deve procedere alla vendita dello stesso per poi dividere il ricavato (bene divisibile) tra coloro che posseggono le quote. In questo caso, è fondamentale che gli eredi raggiungano un accordo non solo sulla vendita, ma anche sul valore di mercato dell’immobile.

Per calcolare questo valore, è necessario prendere in considerazione svariati elementi come posizione, dimensione, qualità della costruzione, condizioni economiche generali.

Analizzare questi fattori può risultare particolarmente complesso, ma oggi è possibile utilizzare degli strumenti di valutazione online gratuiti che forniscono una stima assolutamente precisa e affidabile.

I nostri esperti valuteranno l’immobile ereditato nel dettaglio, inviandoti un rapporto per mail al termine del processo di valutazione.

Altre differenze nel processo di compravendita si applicano in rapporto al tempo dopo il quale si vende l’immobile ereditato. In Italia, quando si vende un immobile prima dello scadere dei cinque anni, la transazione è considerata come un atto di speculazione immobiliare. Quindi si impone un’imposta sostitutiva sulla plusvalenza generata che equivale al 26% dell’importo totale.

Per l’immobile ereditato, la questione è diversa:

Nel caso di vendita dell’immobile ereditato prima dei 10 anni, si applicano le medesime condizioni.

Se l’accettazione dell’eredità non avviene entro dieci anni, dato che la successione è soggetta agli ordinari termini di prescrizione decennale, si perde la possibilità di effettuare accettazione tacita dell’immobile ereditato e quindi di effettuare la compravendita.

Per conoscere il valore delle imposte di successione, si deve ricavare il valore catastale dell’immobile, il quale si ottiene moltiplicando la rendita catastale rivalutata per il coefficiente catastale. A sua volta la rendita catastale si ricava moltiplicando l’estensione, calcolata in metri quadri, per la tariffa d’estimo, dato stabilito dal comune e variabile da zona a zona. Il coefficiente catastale dipende invece dalla categoria di cui fa parte l’immobile.

Il primo passo da compiere nel calcolo del valore di mercato è la conoscenza dei fattori che possono influire direttamente (costruzione, dimensione) o indirettamente (posizione, negozi nella zona) su di esso. Tramite il nostro sito è possibile ottenere una valutazione gratuita, istantanea, accurata ed efficace di una qualsiasi proprietà immobiliare.