Il tasso d’interesse è il “prezzo del denaro”. Per confrontare prestiti e mutui guarda soprattutto il TAEG (costo totale/annuo) e, solo dopo, il TAN (interesse “puro”).

Sintesi

In questa pagina trovi i calcolatori per calcolare automaticamente i tassi di interesse e tutte le informazioni più importanti riguardanti l'argomento, importante per chi decide di acquistare e vendere casa.

Il tasso d'interesse è la percentuale che viene applicata su una somma di denaro prestata o depositata, indicando quanto interesse verrà pagato nel tempo per quel prestito o deposito.

Nel contesto dei prestiti per l'acquisto di una casa, il tasso d'interesse influisce sulle rate del mutuo, determinando quanto l'acquirente dovrà pagare in aggiunta al capitale preso in prestito.

Quando l’interesse non si capitalizza:

I=P⋅r⋅t

dove P è il capitale, r il tasso annuo in forma decimale, t il tempo (anni).

Esempio: 20.000 € al 5% per 5 anni ⇒ I=20,000×0,05×5=5.000 € (interessi).

Quando gli interessi maturati si sommano al capitale e producono, a loro volta, interessi:

Montante dopo t anni con capitalizzazione annua:

M=P⋅(1+r)t → Interesse composto =M−P.

Nei mutui si usa di norma l’ammortamento alla francese (rate costanti): la rata periodica R si calcola con

R=P⋅1−(1+i)−ni

dove i è il tasso per periodo (es. TAN/12) e n il numero di rate totali.

Esempio: se il 5% capitalizza ogni anno per 5 anni: M=20,000×(1,05)5. L’interesse è M−20,000.

Con questo calcolatore puoi stimare in pochi secondi quanto cresce un capitale con interessi composti: inserisci capitale iniziale, tasso annuo, anni e frequenza di capitalizzazione e ottieni montante e interessi totali.

In questo calcolatore inserisci importo, durata e TAN: il tool restituisce la rata costante, insieme al dettaglio di quota capitale/interessi e al costo totale del finanziamento su tutta la durata.

Calcolo Rata Prestito (piano “alla francese”)

Inserisci importo, durata e TAN. Ottieni rata costante, interessi totali e piano esportabile in CSV.

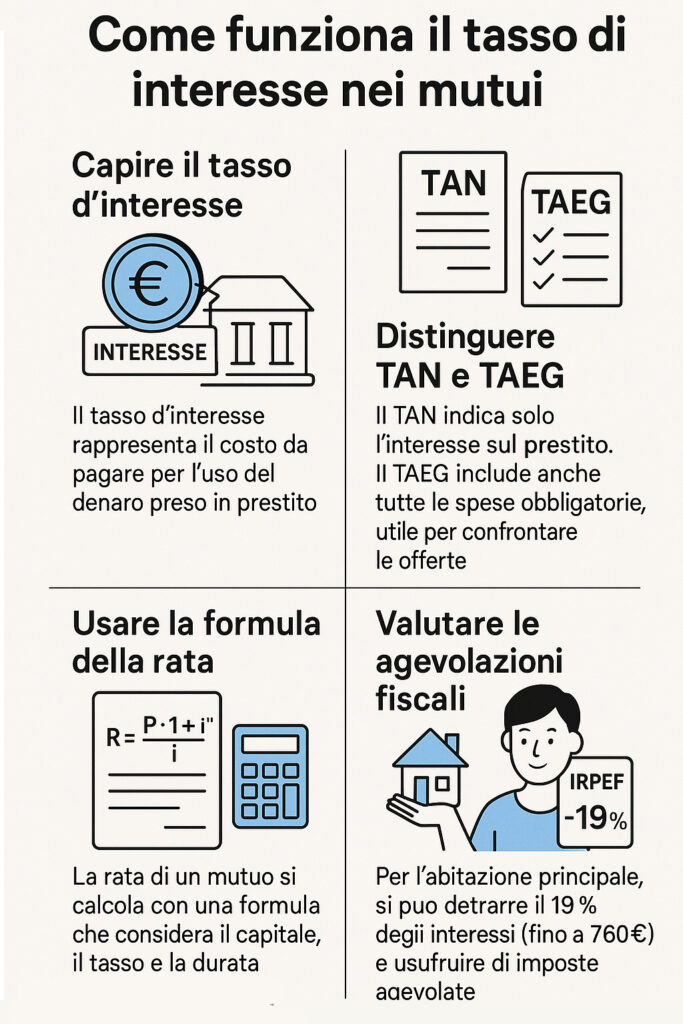

Quando valuti un prestito o un mutuo, ti imbatti quasi subito in due sigle: TAN e TAEG. Il TAN (Tasso Annuo Nominale) è il tasso d’interesse “puro” applicato al capitale: indica quanto paghi di interessi in un anno, senza considerare altro. È nominale perché non tiene conto di eventuali capitalizzazioni infra-annuali e non incorpora spese accessorie: istruttoria, incasso rata, perizia, imposta sostitutiva o assicurazioni obbligatorie restano fuori.

Il TAEG (Tasso Annuo Effettivo Globale), invece, misura il costo complessivo del credito su base annua. Oltre agli interessi, include le spese obbligatorie connesse al finanziamento e le “spalma” sull’intera durata, restituendo un tasso unico con cui confrontare offerte diverse. Per questo il TAEG è quasi sempre più alto del TAN ed è l’indicatore più affidabile per capire “quanto ti costa davvero” ottenere quel denaro.

Un esempio rapido: se prendi 10.000 € per 36 mesi a TAN 6%, ma paghi 150 € di istruttoria, 2 € per ogni rata di incasso e l’imposta sostitutiva, il TAEG salirà oltre il 6% perché tiene dentro anche quelle voci. A parità di TAN, un prestito con spese più basse avrà un TAEG più contenuto e sarà quindi, in media, più conveniente.

Capita anche di incontrare il TAE (Tasso Annuo Effettivo), che considera la capitalizzazione degli interessi (ad esempio mensile) ma non le spese accessorie: è utile a livello tecnico, però non sostituisce il TAEG quando devi confrontare preventivi reali. In sintesi, guarda il TAN per capire il “prezzo del denaro”, ma prendi decisioni sul TAEG, perché è lì che si vede il costo totale.

Qui di seguito puoi usare un calcolatore per definirli in modo autonomo.

Nel mercato immobiliare il tasso è il costo percentuale del mutuo per acquistare l’immobile. Può essere fisso (stabile per tutta la durata) o variabile (legato a un indice come l’Euribor, che riflette le condizioni di mercato). Il livello dei tassi incide sulla accessibilità del credito e quindi sulla domanda di case.

Questo tasso determina l'ammontare degli interessi che l'acquirente dovrà versare alla banca o all'istituto di credito, oltre al rimborso del capitale prestato. Il tasso può essere fisso, rimanendo invariato per tutta la durata del mutuo, oppure variabile, adattandosi alle fluttuazioni del mercato.

Il livello del tasso d'interesse influisce direttamente sull'accessibilità del finanziamento per l'acquirente e, di conseguenza, può avere un impatto significativo sul mercato immobiliare nel suo complesso.

Il tasso d'interesse in una compravendita immobiliare interessa principalmente al compratore, soprattutto se l'acquisto viene finanziato attraverso un mutuo. Il tasso d'interesse influisce sulla quantità degli interessi che il compratore dovrà pagare sulla somma presa in prestito, incidendo così direttamente sul costo totale del mutuo e sulle rate mensili.

Per chi decide di vendere casa, il tasso d'interesse ha una rilevanza indiretta: tassi d'interesse bassi possono rendere più accessibili i mutui per gli acquirenti, potenzialmente ampliando il mercato e favorendo vendite più rapide o a prezzi migliori. Tuttavia, il tasso d'interesse non ha un impatto diretto sui guadagni o sulle condizioni di vendita del venditore.

Quando si parla del mercato immobiliare, i tassi d’interesse possono essere di due tipologie:

Per la prima casa vi sono delle agevolazioni ma vanno distinte in base al regime d’imposta applicabile all’atto di acquisto:

La vecchia TASI è abolita dal 2020 (oggi resta l’IMU, non dovuta per l’abitazione principale non di lusso). Restano inoltre le detrazioni IRPEF: per l’acquisto dell’abitazione principale è prevista la detrazione del 19% su interessi passivi e oneri accessori del mutuo, fino a 4.000 € annui (massimo risparmio 760 €), nel rispetto dei requisiti di legge.

Cosa è il tasso di interesse

Quando si parla dei tassi sui mutui si fa rifermento alla BCE perché le decisioni di politica monetaria della Banca Centrale Europea influenzano il costo del denaro nell’Eurozona: i tassi direttivi condizionano i tassi interbancari (come l’Euribor), cui sono indicizzati molti mutui variabili; di riflesso, cambiano rate e convenienza delle nuove erogazioni.

Quando si parla di tassi d’interesse sui mutui, in particolare nell'Unione Europea, si fa spesso riferimento alla Banca Centrale Europea (BCE) perché questa istituzione ha un ruolo significativo nel determinare il costo del denaro nell'area dell'euro. La BCE stabilisce i tassi di interesse chiave per l'Eurozona, che influenzano direttamente i tassi d'interesse praticati dalle banche sui prestiti, inclusi i mutui.

1. Tassi direttori: la BCE fissa i tassi direttori, ovvero i tassi a cui le banche possono ottenere liquidità dalla BCE. Se questi tassi sono bassi, le banche possono accedere a fondi a costi inferiori, e tendenzialmente offrono prestiti ai consumatori, compresi i mutui, a tassi più vantaggiosi.

2. Politica monetaria: le decisioni della BCE sulla politica monetaria, come l'abbassamento o l'aumento dei tassi d'interesse, mirano a controllare l'inflazione e a stimolare la crescita economica. Queste decisioni influenzano il costo del denaro nel mercato e, quindi, il costo dei mutui per i consumatori.

3. Indici di riferimento: i mutui a tasso variabile sono spesso indicizzati a tassi come l'Euribor, che sono influenzati dalle politiche della BCE. Pertanto, le variazioni dei tassi d'interesse della BCE possono avere un impatto diretto sui pagamenti mensili dei mutuatari con tassi variabili.

La BCE, attraverso le sue politiche e decisioni, ha un'influenza significativa sui tassi d'interesse dei mutui, influenzando così la capacità di accesso al credito per l'acquisto di immobili da parte dei consumatori e imprese nell'Eurozona.

Direttamente no; indirettamente sì: tassi più bassi facilitano l’accesso al mutuo e possono ampliare la platea di acquirenti.

Detrazione IRPEF 19% su interessi e oneri del mutuo fino a 4.000 €/anno (max 760 €), se l’immobile è adibito ad abitazione principale e ricorrono le condizioni previste; imposte d’acquisto agevolate come da schema sopra (variano tra regime IVA e registro).

Dipende da orizzonte, propensione al rischio e scenario tassi. Il fisso protegge da rialzi futuri; il variabile può essere inizialmente più basso ma oscilla con l’Euribor.